Immobilien sind eine beliebte Kapitalanlage und eine ideale private Altersvorsorge Möglichkeit – kein Wunder, schließlich bieten sie dank laufender Mieteinnahmen und der Chance auf Wertsteigerung mehr Sicherheit im Vergleich zu Anlagemöglichkeiten am Börsenmarkt wie Kryptowährungen. Darüber hinaus profitieren Immobilieneigentümer aber auch von steuerlichen Vorteilen, das gilt besonders bei vermieteten Objekten. Vielen Eigentümern ist allerdings gar nicht klar, wie viele Möglichkeiten es hier gibt.

In diesem Artikel erfahren Sie, wie Sie Steuern sparen und so die Rendite Ihrer Immobilie steigern. Der Gesetzgeber bietet Immobilienbesitzern zahlreiche Möglichkeiten, ihre steuerliche Belastung zu reduzieren – ob durch steuerfreie Verkaufserlöse, die intelligente Geltendmachung von Finanzierungskosten oder das strategische Abschreiben von Investitionen. Um diese Steuervorteile für Immobilien voll ausschöpfen zu können, ist es allerdings wichtig, die aktuelle Gesetzeslage genau zu kennen und die Regelungen im Rahmen der eigenen Steuerstrategie wirkungsvoll anzuwenden. Wir geben Ihnen neun Steuertipps für 2024, mit denen der Vermögensaufbau mit Immobilien ganz sicher gelingt.

1. Steuerfreier Verkauf

In Deutschland wird beim Verkauf vermieteter Immobilien innerhalb der ersten zehn Jahre nach dem Erwerb die sogenannte Spekulationssteuer fällig. Dieser Steuertipp 2024 ist besonders für Anleger interessant, die eine langfristige Investition planen. Die Höhe der Spekulationssteuer hängt vom erzielten Gewinn, dem Einkommensteuersatz und den sonstigen Einkünften ab und kann bis zu 45 Prozent des Erlöses betragen. Wird die Immobilie dagegen erst nach einer Frist von zehn Jahren verkauft, muss der Gewinn nicht versteuert werden. Bei Eigennutzung der Immobilie – das heißt, wenn der Besitzer das Haus oder die Wohnung selbst bewohnt – verkürzt sich die Spekulationsfrist auf drei Jahre.

2. Steuervorteile Immobilien: Finanzierungskosten geltend machen

Die Kosten für die Finanzierung einer vermieteten Immobilie gelten als Werbungskosten beziehungsweise Betriebsausgaben. Dazu gehören beispielsweise die Provision, Kreditzinsen und Notargebühren. Diese Aufwendungen können Eigentümer von den Mieteinnahmen abziehen. Versteuern müssen sie nur, was nach Abzug von den Einkünften übrig bleibt.

Sie möchten vor Ihrer Investition in den Immobilienmarkt wissen, wie sich die Mietpreise in den nächsten Jahren entwickeln? In unserem Artikel gehen wir der Frage nach, wie die Mietprognose für 2035 aussieht und welche Faktoren diese Preisentwicklung beeinflussen.

3. Abschreibung nutzen – ein wichtiger Steuertipp 2024

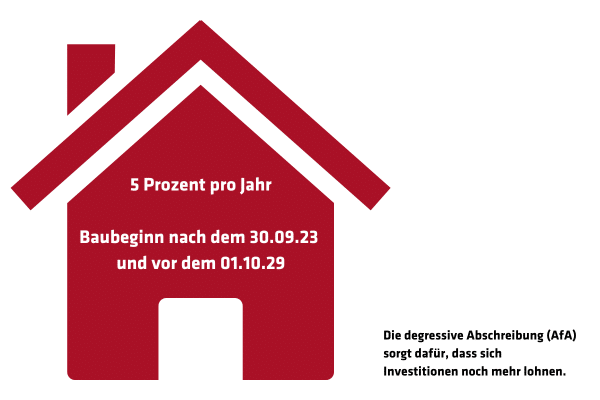

Die sogenannte Absetzung für Abnutzung (AfA) erlaubt Besitzern, jährlich einen bestimmten Prozentsatz der Anschaffungs- und Herstellungskosten ihrer vermieteten Immobilie abzusetzen. Dieser Prozentsatz hängt vom Baujahr der Immobilie ab und gilt in der Regel für einen Zeitraum von 50 Jahren: Für die Jahre 1925 bis 2022 sind es 2 Prozent, bis 1924 2,5 Prozent und ab 2023 3 Prozent. Im Rahmen der AfA-Regelung können etwa der Kaufpreis, die Grunderwerbsteuer, Kosten für Baumaterial und Handwerkerarbeiten steuermindernd geltend gemacht werden.

LAYER-Tipp: Bei der Kalkulation der Baukosten ist es sinnvoll, die Bauzins-Prognose zu berücksichtigen, da Veränderungen im Bauzins die Finanzierungskosten beeinflussen und somit auch die langfristige Wirtschaftlichkeit der Investition mitbestimmen können.

4. Nicht umlagefähige Betriebskosten abziehen

Zahlreiche Ausgaben, die Eigentümer nicht auf die Mieter umlegen dürfen, können sie in der Steuererklärung als Werbungskosten angeben. Dazu zählen unter anderem Reparaturkosten, Verwaltungskosten und bestimmte Versicherungen (zum Beispiel Mietausfallversicherung, Umweltschadenversicherung).

5. Steuervorteile Immobilien: Kaufnebenkosten absetzen

Die Nebenkosten eines Immobilienerwerbs schlagen mit 10 bis 15 Prozent der Gesamtkosten zu Buche. Es handelt sich dabei um die Grunderwerbsteuer, die Kosten für die Grundbucheintragung, die Notargebühren und gegebenenfalls eine Maklerprovision. Eigentümer, die ihre Immobilien vermieten oder gewerblich nutzen, können diese Aufwendungen steuerlich geltend machen.

6. Sonderabschreibung bei neuem Wohnraum

Sie schwanken zwischen der Entscheidung, ob Sie ein Haus bauen oder kaufen sollen? Eine bedeutende Regelung kann Ihnen bei der Entscheidungsfindung helfen: Wer neuen Wohnraum schafft, profitiert seit 2023 von einer neuen, auf sechs Jahre befristeten Sonderabschreibung. Hausbesitzer, die etwa ihren Dachboden ausbauen und als Wohnraum vermieten, können so in den ersten vier Jahren zusätzlich 5 Prozent der Herstellungs- und Anschaffungskosten abschreiben. Die Voraussetzung ist allerdings, dass der Wohnraum mindestens zehn Jahre lang vermietet wird.

7. Erbschaftssteuer sparen als Steuervorteile bei Immobilien

Wer in Deutschland eine Immobilie erbt, muss Erbschaftssteuer bezahlen. Abhängig vom Verwandtschaftsgrad kann ein Freibetrag geltend gemacht werden: Bei Ehepartnern liegt er bei 500.000 Euro, bei Kindern bei 400.000 Euro, bei Geschwistern oder Onkel und Tanten dagegen nur noch bei 20.000 Euro. Gar keine Erbschaftssteuer fällt an, wenn Ehepartner von Verstorbenen mindestens weitere zehn Jahre in der Immobilie wohnen. Dasselbe gilt für Kinder, die innerhalb von sechs Monaten nach dem Tod der Eltern in deren Haus oder Wohnung einziehen und zehn Jahre dort wohnen.

8. Steuerliche Vorteile durch Schenkung

Wer seine Immobilie bereits zu Lebzeiten verschenkt, kann nicht nur selbst entscheiden, wer sie bekommt, sondern in vielen Fällen auch Steuern vermeiden. Die Freibeträge bei Erbschaften und Schenkungen sind fast identisch, allerdings kann bei einer Schenkung der Freibetrag alle zehn Jahre neu in Anspruch genommen werden.

Außerdem kann sich der Besitzer ein Wohnrecht oder einen Nießbrauch einräumen lassen: Beides stellt sicher, dass er lebenslang in der Immobilie wohnen darf. Beim Nießbrauch darf er sie sogar vermieten und die Einkünfte behalten. So kann er beispielsweise von Mieteinnahmen profitieren, wenn er in ein Pflegeheim umziehen muss. Ein weiterer Steuervorteil: Da ein Nießbrauch den Wert der Immobilie verringert, fällt auch weniger Schenkungssteuer an.

9. Steuertipps 2024: Steuerermäßigung bei energetischer Sanierung

Eigentümer, die selbst in ihrer Immobilie wohnen, können 20 Prozent der Kosten bis zu einem Höchstbetrag von 40.000 Euro von der Steuer absetzen. Die Voraussetzungen dafür sind, dass die Immobilie mindestens zehn Jahre alt ist und die Sanierungsarbeiten von einem Fachunternehmen ausgeführt werden. Die steuerliche Förderung gilt etwa für Maßnahmen wie die Wärmedämmung von Dach und Wänden oder die Erneuerung der Heizungsanlage. Um die Steuerermäßigung zu erhalten, muss das Fachunternehmen bescheinigen, dass die Maßnahmen den gesetzlichen Mindestanforderungen entsprechen.

Diese neun Steuertipps für 2024 zeigen: Immobilien eignen sich hervorragend, um Steuern zu sparen. Machen Sie sich mit den Regelungen und Fördermöglichkeiten vertraut und nutzen Sie alle für Sie geltenden Steuervorteile für Immobilien. Sie werden sehen: Es lohnt sich.